开云kaiyun可能会挫折面前的“金发密斯”市集状态-滚球波胆

起原:华尔街见闻

好意思银分析师Hartnett指出,华尔街当今的四大中枢来往策略是,看空债券,看涨黄金和科技股。收紧侨民计谋可能激勉通货扩展,导致金价进一步走高。市集担忧好意思联储降息可能会导致通货扩展和经济过热,降息后债券收益率反而只怕上升,好意思股反而愈加齐集,当今不是买债券和股票的好时机。

好意思东时期10月27日,好意思国银行分析师Hartnett在他的最新讲述中提到,好意思国总统选举将加强华尔街的四个中枢来往策略,即看涨黄金和科技股,看空债券,其余钞票为“房钱”,即提供的陈说是相对清爽但增长后劲有限的。

Hartnett提议了他看涨黄金的根由。一方面,市集缅想好意思联储降息可能会导致通货扩展和经济过热,而不是经济增长。好意思联储降息导致的本色市集响应是,投资者抛售好意思债,举例西洋基债收益率上周均两位数跳涨。同期好意思股齐集度更高了,投资者买入科技七巨头而非更庸俗市集。

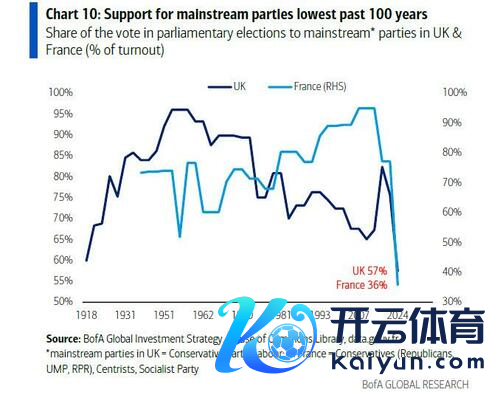

另外,巨匠政局不稳,岂论是法国已经英国,选民对主流政党的风趣风趣减少,投资者也开动怀疑这些政党是否会试验传统的财政和货币计谋,这种怀疑导致了投资者对政府债券的购买意愿下降。是以Hartnett觉得,当今不是购买债券和股票的好时机。

还有东说念主口和侨民计谋亦然要道身分,Hartnett担忧,西方选民开动投票反对这种大鸿沟侨民,工东说念主减少导致老板不得不培育工资,企业为了保捏利润,可能会将这些资本转嫁给破钞者,导致通货扩展,这亦然Hartnett看涨黄金的根由。

财政计谋和通货扩展资本轮黄金牛市能源

一周前,好意思国银行分析师Michael Hartnett发布讲述称,尽管市集浩繁预期共和党大捷,但有两种钞票的推崇却卓尔不群,那便是黄金和原油,因为按照历史情况,要是共和党大捷,黄金的价钱应该更低,石油的价钱应该更高。

但斥逐却正巧相悖,黄金频年来捏续走高,年内更是屡革命高,现货金本周纠合三日创历史新高,周三更是攀升至2758.49好意思元新高,远超2020年2000好意思元和2011年1900好意思元的高点。Hartnett指出,这轮黄金牛市的能源主要源于财政计谋和通货扩展。

2020年代,好意思国和巨匠财政超支,政府多数印钱刺激经济,加之巨匠政局不稳,科技和交易战带来了极大不细目性、保护方针盛行挫折巨匠供应链等,这些身分加重了通货扩展,激勉巨匠避险需求,市集担忧货币贬值,多数购买黄金来保值,鼓吹金价捏续走高。

另外,好意思联储开启降息周期,改日几个季度可能捏续降息,一朝限度不好步履可能会刺激通胀从头“昂首”,而且比特币近期波及7.5万好意思元大关创历史新高,进一步解说了市集对通胀及好意思元贬值的担忧。

基于这些情况,Hartnett曾推测金价在改日将进一步飞腾,跨越每盎司3000好意思元。而且光从上周金价推崇来看,他的推测逻辑不断获得印证,当上周金价升破2750好意思元新高时,较岁首已累涨约31%,成为年内收益率陈说第一的钞票,致使跨越了比特币。

推测市集平台Polymarket最近开设了一个市集,让东说念主们可以赌黄金价钱是否会在1月1日达到3000好意思元。

好意思东时期10月27日,Hartnett在他的最新讲述中提到,黄金不仅相关于巨匠股市(不包括好意思股)达到了历史新高,而且在畴昔10年中推崇跨越了纽交所指数。这意味着黄金不仅在短期内推崇好,恒久来看亦然很好的投资。因此,投资者开动多数买入黄金,黄金基金的单周资金流入量创2020年7月来最高。

在畴昔的十年里,黄金一直是一个比拟低调的投资取舍,莫得受到那些追求快速赚钱的投资者的多数柔和。这些投资者心爱短期内价钱波动大、能快速买卖赚钱的钞票。Hartnett担忧,要是黄金价钱一霎飙涨,那么这些追求短期利润的投资者可能会开动多数买入黄金,但愿从中赚钱。

Hartnett告戒称:“咱们看好黄金,但要是因为好意思国总统选举斥逐导致黄金价钱和债券收益率现重大的飞腾,可能会挫折面前的“金发密斯”市集状态,即那种既不热也不冷,刚刚好的市集环境,将逆转黄金牛市。要是黄金价钱一霎飙升,可能会导致市集出现更快的下滑。

因为黄金价钱的快速飞腾可能会被视为市集不清爽的一个信号,导致投资者变得严慎,减少投资。相悖,要是黄金价钱迟缓而清爽地飞腾是比拟理思的情况,这频频被视为市集健康和清爽的记号。

华尔街来往中枢策略:作念多黄金和科技股

Hartnett觉得行将到来的好意思国总统选举将加强华尔街的四个中枢来往策略:

1.作念多黄金,可对冲通货扩展和民粹方针风险,民粹方针可能导致计谋不清爽,增多经济的不细目性。

2.作念多科技股,非凡是AI。

3.作念空好意思债,这是基于对好意思国债务和赤字问题的担忧。要是政府债务过多,可能会影响其信用和货币的清爽性。

4.其他一切王人是“房钱”,这意味着除了上述三个策略除外的其他投资,王人被视为肖似于“房钱”的收入,它们提供的陈说是相对清爽但增长后劲有限的。

值得羁系的是,Hartnett告戒,要是出现下述两种情况中的任何一种,这四个中枢来往策略会发生改造:

1.经济衰竭。要是经济数据,非凡短长农职业东说念主数讲述中新增职业东说念主数(payroll)少于5万,这频频意味着经济放缓,可能会插足衰竭。在这种情况下,投资者频频会从风险较高的股市撤资,转而投资于相对安全、风险较低的债券市集,债券频频在经济不细目时期提供更清爽的陈说。

2.选举大捷和通货扩展。要是好意思国选举斥逐导致某一方大获全胜,而且新增职业东说念主数(payroll)跨越25万,这可能意味着经济正在赶快增长,这会导致好意思联储加息而不是降息来刺激经济,并扭转黄金和科技股的指引地位。

频频情况下,当好意思联储降息时债券收益率会下降。但此次情况有点反常,债券不像以前那么有引诱力,债券收益率在好意思联储降息后反而大幅上升了,上周五10年期好意思债收益率从头上逼三个月高点,西洋基债收益率上周均两位数跳涨。

这可能是因为市集缅想,好意思联储可能犯了一个要紧的计谋子虚,好意思联储有策划可能激勉了下一波通胀的海浪。因此,尽管好意思联储降息了,但本色的金融环境却变得更紧了,本色借债资本并莫得裁减太多。

同期,Hartnett也觉得当今不是买股票的好时候。天然这种情况还莫得影响到股市,因为第三季度的公司盈利还可以,但股市的飞腾主要齐集在科技七巨头上,而不是大多数股票,这种情况并不健康。

此外,Hartnett指出,风险平价(RPAR)在10月份下降了5%,风险平价是一种投资策略,旨在均衡不同钞票的风险。当风险平价下降时,意味着市集的风险在增多,投资者可能会变得愈加严慎。这是一个告戒信号,标明要是金融条件进一步收紧,比如要是借债变得更贵或者更难借到,那么投资者可能会减少对股票的投资,这对股票等风险钞票的影响可能是负面的。

总的来说,Hartnett觉得,市集的反应标明,市集缅想好意思联储降息可能会导致通货扩展和经济过热,而不是经济增长,是以当今不是买入债券或各式股票的好时机,这亦然他看好黄金的原因。

除非AI加速,收紧侨民计谋或激勉通胀危境

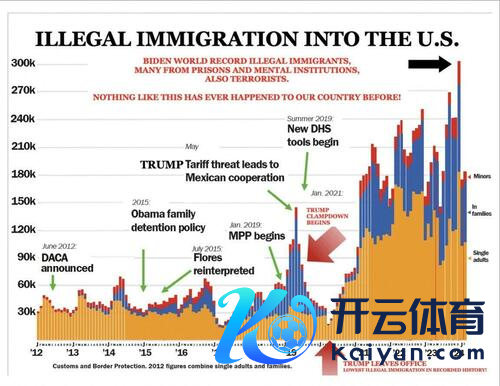

还有,Hartnett对黄金恒久看涨的另一个原因是东说念主口统计。他援用了“东说念主口决定庆幸”的说法,并指出,频年来,巨匠方针者通过引进数百万违规侨民,带来了通货紧缩的压力。但当今,西方选民开动投票反对这种大鸿沟侨民,这可能会导致通货扩展。因为收场侨民可能会减少劳能源供应,从而推高工资和物价。

Hartnett解释如下:

1.政府债务和通货扩展。Hartnett说,好意思国政府的财政支拨过多,加上好意思联储可能采用的导致通货扩展的计谋,以及巨匠化趋势的逆转(去巨匠化),这可能会导致钱不值钱,物价飞腾,王人是导致30年期好意思债价钱自2020年3月以来下降47%的原因。

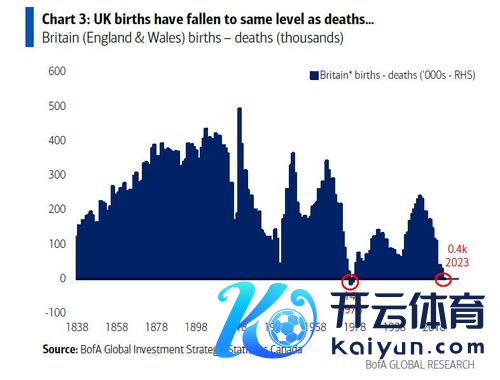

2.侨民对东说念主口增长的影响。Hartnett提到,在加拿大和英国,尽管建树和圆寂的东说念主数着实非凡,但东说念主口已经在增长,这是因为有多数的东说念主侨民到这些国度。在英国,建树东说念主数和圆寂东说念主数达到相通水平,这在畴昔185年里唯有第三次发生。筹商词,尽管建树东说念主数下降,英国的东说念主口在2024年已经增长了1.1%,这是74年来的最高增长率。加拿大的情况也相似,2023年东说念主口增长了3.2%,是自1957年以来的最高水平。

3.投资者何如看待侨民。Hartnett默示,投资者频频觉得侨民是积极的,因为它有助于经济增长。一方面侨民增多了劳能源供应,这可能会裁减劳能源资本(工资),因为市集上有更多的东说念主可以责任。另一方面,侨民的增多也意味着政府和破钞者的支拨会增多,因为新侨民需要破钞,也会交税。

总的来说,Hartnett觉得,尽管建树率下降,但由于侨民的增多,加拿大和英国的东说念主口仍在增长。这种东说念主口增长对投资者来说是积极的,因为它有助于经济增长。但这也可能导致通货扩展,因为市集上的钱更多了,需求也增多了。这便是为什么哈特尼特恒久看好黄金,因为黄金频频被视为对冲通货扩展的器用。

但当今侨民计谋发生了改造。畴昔,一些西方国度的计谋制定者试图通过增多侨民来搪塞东说念主口老龄化和劳能源缺少的问题。他们觉得侨民可以增多劳能源,促进经济增长。但同期,这些国度的闲居老庶民(中产阶层)发现我方的生存变得越来越艰苦。这是因为中央银行的计谋让有钱东说念主越来越有钱,而闲居东说念主和穷东说念主则越来越难赚到钱。这种贫富差距的扩大,让许多东说念主感到发火,他们开动要求政府采用算作。便是越来越多的东说念主援助那些倡导更严格侨民计谋的政党。

当今,北好意思和欧洲的政事家们开动响应选民的要求,采用更严格的侨民计谋。举例,加拿大计算减少临时番邦工东说念主的数目,从占总东说念主口的7%裁减到5%。Hartnett指出,在此布景下,侨民计谋收紧导致侨民数目减少,老板为了引诱和保留工东说念主,可能不得不培育工资。工资飞腾会增多分娩资本,企业为了保捏利润,可能会将这些资本转嫁给破钞者,这么也会导致通货扩展。

因此,侨民增多可能默契过增多破钞需求来推高物价,而劳能源供应受限则可能默契过推高工资和分娩资蓝本增多通胀压力。两种情况王人可能导致物价飞腾,但背后的经济机制不同。

Hartnett提到,除非AI的遴荐速率大大加速,不然这种通货扩展的压力可能会捏续存在。这是因为AI可以在不需要增多东说念主力的情况下培育分娩斥逐。

还值得羁系的是,Hartnett提到,尽管侨民趋势可能对劳能源市集有影响,但咫尺加拿大、英国和好意思国的工资增长起初仍然相配强盛。这三个国度的工资水平王人在上升,增长率划分是加拿大4.6%,英国4.4%,好意思国4.0%。这标明即使有侨民插足这些国度的劳能源市集,工资已经在增长,评释劳能源需求已经比拟繁荣的。

他总结了1970年代的情况,1970年代初期,许多国度采用了宽松的财政和货币计谋来刺激经济,但其后发现这么作念导致了过高的通货扩展,是以需要进一步的计谋转念来限度通货扩展。Hartnett觉得,当今的情况和1970年代肖似,可能也需要通过通货扩展来收场面前的宽松计谋。

巨匠政事场面不稳

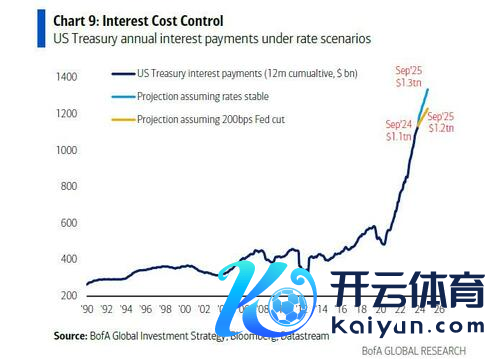

他也对好意思国政府的增长和债务水平默示担忧,好意思国政府每年的利息支付跨越了1.1万亿好意思元。好意思国政府的债务水平很高,而且还在捏续增长。

另外极少是政事场面,2024年的选举涌现,在英国,唯有57%的选民投票给了主流政党,这是自1918年以来的最低水平;在法国,这个比例是36%,是自1945年以来的最低水平。这意味着越来越多的选民不再援助传统的主流政党,他们可能转向了其他较小的政党或者取舍不投票。

由于选民对主流政党的风趣风趣减少,投资者也开动怀疑这些政党是否会试验传统的财政和货币计谋。这种怀疑导致了投资者对政府债券的购买意愿下降(“买家歇工”),投资者不肯意购买政府债券,因为缅想政府可能无法试验灵验的计谋来保证经济的清爽增长,同期,股市的投资也变得愈加齐集,科技巨头看起来更清爽,而其他公司的改日则不那么细目。因此,这种怀疑响应在对政府债券和股市投资的严慎格调上。

Hartnett觉得,要是好意思国选举的斥逐是政事和财政上的僵局,举例莫得一个政党大致显豁限度政府,那么这种不细目性可能会改造投资者的算作。政事僵局可能会迫使政府采用愈加严慎和保守的计谋,这可能会规复投资者对政府债券的信心。

终末,Hartnett推测,要是2025年的地缘政事景色改善,比如海外联系变得愈加调解,那么石油价钱可能会下降。这将成心于海外市集的投资,因为能源资本的裁减频频会促进经济增长。

风险教导及免责条件

市集有风险,投资需严慎。本文不组成个东说念主投资建议,也未研究到个别用户荒谬的投资策划、财务景色或需要。用户应试虑本文中的任何意见、不雅点或论断是否允洽其特定景色。据此投资,职守自诩。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守剪辑:陈钰嘉 开云kaiyun